Economic Competition and Consumption

11 of April,2019

Efectos de la consolidación de las supercompañias sobre la estrategia de innovación de América Latina

Por: Leonidas Torres Citraro

Introducción

A lo largo de todo el día el consumidor promedio entra en contacto con productos y servicios que en un alto porcentaje son ofrecidos por empresas globales a través de reconocidas marcas, admiradas y requeridas por el mercado. Sin embargo lo que ocurre con frecuencia es que estas empresas globales van reduciendo la competencia lanzando al mercado productos más novedosos y con precios derivados de la economía de escala. El problema es que este efecto va en contra de uno de los conceptos fundamentales en economía: la competencia promueve la asignación eficiente de recursos. Fue con esta idea en mente, que durante la segunda mitad del siglo XX, los gobiernos de todo el mundo implementaron una serie de reformas políticas (reducciones arancelarias, desregulaciones, aplicación agresiva de la ley antimonopolio) para cambiar el panorama de sus mercados, aumentando el alcance de la competencia.

Una relevante característica de las empresas globales es el lugar prioritario que ocupa la investigación y desarrollo (I&D) en sus estrategias de crecimiento. Esto se traduce en la canalización de crecientes recursos hacia esta actividad con el propósito de ampliar su participación en el mercado y fortalecer sus marcas, las que les permiten presentarse con mayores precios y en consecuencia mayores beneficios.

El propósito del presente artículo es presentar una panorámica de las grandes fuerzas que modelan el estado de la ciencia, tecnología e innovación tanto en empresas como en países. Para elaborar dicha panorámica debemos recabar un conjunto de cifras que nos permitan calibrar la magnitud de recursos que las empresas globales invierten en I&D; evaluar el proceso de concentración de mercado que se viene produciendo en las últimas décadas que atenta contra la libre competencia y finalmente analizar la situación de América Latina como usuaria de las tecnologías que producen las empresas globales.

Las cifras de las empresas globales y la emergencia de las supercompañías.

Todos los años la Comisión Europea publica el informe “Industrial R&D Investment Scoreboard”,la edición de 2017/2018 incluye a las 2.500 empresas que invierten las mayores sumas en I&D. Estas empresas, con sede en 46 países, invirtieron cada una más de 28 millones de dólares en I&D por un total de 824.700 millones de dólares, aproximadamente el 90% del total invertido por empresas del mundo por ese concepto.

Los principales contribuyentes fueron los Estados Unidos (37%), la Unión Europea – UE (27%), Japón (14%) y China (10%), seguidos de Corea del Sur y Suiza (4% cada uno). Durante la última década, la UE ha mantenido una participación de 26-27% y el cambio principal ha sido un porcentaje cada vez mayor para China con una participación decreciente para Japón. Estos 6 países y regiones representan el 96% del total, cifra que debe ser interpretada como una alta concentración de recursos destinados a I&D y de conocimientos generados por esta actividad.

Sin embargo al desglosar las cifras del mencionado informe se observa un aspecto de la concentración aún más agudo.

![]()

La lectura del cuadro anterior procede de la siguiente manera: las cien primeras empresas de la lista invirtieron en el año 2017/2018 la cantidad de U$ 662.493 millones, cifra que en promedio es 9,7% mayor que el año anterior. Las ventas netas fueron de U$ 7.704.732 millones cifra que en promedio es 10,4% mayor que el año anterior. En cuanto a la intensidad en I&D esta se define como la relación entre los gastos en I&D y las ventas de la empresa. El beneficio operativo de las cien primeras empresas fue de U$892.980 millones. Si recordamos que el gran total de gastos en I&D fue de 824.700 millones de dólares, las cien primeras gastaron el 80% de dicho total.

Subiendo a los primeros lugares de la lista de 2.500 empresas, se extrajeron las cifras para las cincuenta primeras empresas y para las treinta primeras empresas.

Lo que se observa es una mayor concentración al avanzar hacia la cima, al punto de que las 30 primeras empresas concentran el 31% del gran total de recursos en I&D, con una creciente intensidad que llega al 13,4% cifra superior a los otros dos lotes de 100 y 50 primeras. Esto significa que las 30 empresas líderes están dispuestas a un mayor riesgo para conservar su posición en el mercado.

Las diez primeras son ampliamente conocidas (Samsung, Alphabet (Google), Volkswagen, Microsoft, Huawei, Intel, Apple, Roche, Johnson & Johnson y Daimler Benz) e invirtieron la cantidad de U$110.498 millones en I&D en el año 2017, es decir que en promedio invirtieron más de U$ 11.000 millones cada una. Para poner en perspectiva estas cifras recordemos que la región de América Latina y el Caribe (ALC) invirtió U$ 64.375 millones en el año 2016 con Brasil, México y Argentina concentrando el 83% del total. (El Estado de la Ciencia – Principales Indicadores de Ciencia y Tecnología – RICYT 2018). Esta baja inversión se debe a que ALC invierte en promedio el 0,67% del PIB, mientras que los países líderes como Israel y Corea del Sur se ubican en el 4,25% del PIB

La aguda concentración de recursos y de conocimientos que hemos detectado también ha llamado la atención de otras organizaciones como es el caso del McKinsey Global Institute que en su publicación “Superstars: the dynamics of firms, sectors, and cities leading the global economy”(octubre 2018) hace un análisis de este fenómeno basándose en su base de datos sobre las 5.750 empresas más grandes del mundo, todas con ingresos superiores a U$ 1.000 millones. El 10% de ese universo (575 empresas) capturan el 80% del beneficio económico[1]y ese pequeño grupo es el que clasifican como “superstars firms”, término que traducimos como supercompañias.

Las supercompañías se destacan de otras firmas debido a su tamaño y rentabilidad. En comparación con las empresas medianas, las supercompañías son siete veces más grandes por ingresos y disfrutan de un rendimiento del capital invertido (ROIC) que es el doble: casi el 15%, en comparación con las empresas medianas cuyo rendimiento del capital es aproximadamente el mismo que su costo de capital. (p12)

Otro interesante aspecto que nos muestra el informe del McKinsey Global Institute es que las supercompañias no son únicamente gigantes tecnológicos de los Estados Unidos, provienen de todos los sectores de la economía y las regiones del mundo y su diversidad ha aumentado en los últimos 20 años, Provienen en su mayoría de las economías más grandes del mundo; más del 95% de ellas son de países del G-20, que en conjunto representan aproximadamente el 80% del PIB mundial. Las firmas estadounidenses representan el 38% de las supercompañías en la actualidad, en comparación con el 45% de hace 20 años. Las compañías con sede en los países de la UE-15 representan el 22% (en comparación con el 35% en la década de 1990). Las economías asiáticas han logrado avances sustanciales, empresas de China, India, Japón y Corea representan el 27%, frente al 7% en la década de 1990.

Para conocer mejor el perfil de las supercompañías el informe del McKinsey Global Institute señala un conjunto de características, acudiendo a rankings y estadísticas ampliamente conocidos que enmarcan a las 575 supercompañías entre las

- 315 de las 500 empresas más grandes del mundo por capitalización de mercado

- 230 de las 500 marcas más valiosas del mundo.

- 188 de los 500 mejores empleadores del mundo (según calificación de sus empleados)

- 53 de las 100 empresas más innovadoras del mundo.

Un aspecto de suma importancia que destaca el informe del McKinsey Global Institute es sobre la brecha de productividad entre las supercompañías y las empresas medianas, la cual se profundiza en algunos sectores, como automóviles y repuestos, computadoras y productos electrónicos así como en los productos farmacéuticos y productos médicos. Las supercompañías son dos o tres veces más productivas que las empresas medianas de estos sectores y las empresas del 1% superior son casi cuatro veces más productivas. En contraste, no existe una brecha de productividad entre las supercompañías y las empresas medianas entre los minoristas y los fabricantes de bienes de consumo.

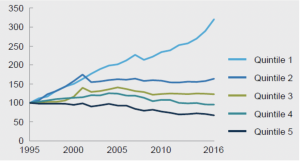

Veamos un gráfico donde se ilustra la evolución de la productividad laboral entre los años 1995 al 2016:

Las supercompañías son las del quintil 1, todas se inician en el año 1995 con el índice 100, pero solo en el quintil 1 se observa un notable crecimiento hasta triplicar la productividad laboral. Los quintiles 2 y 3 tienen un modesto crecimiento y los quintiles 4 y 5 sufren una pérdida de productividad.

Otra publicación que advirtió la consolidación de las supercompañías fue “The Economist” que en su Informe Especial “The rise of the superstars”del 17/09/2016 comenta que donde el efecto de las supercompañías es más visible es en los Estados Unidos. El porcentaje del PIB nominal generado por las cien compañías estadounidenses más grandes de la lista Fortune 500 aumentó del 33% del PIB en 1994 al 46% en 2013. Por otro lado los ingresos generados por las cien primeras empresas de la lista Fortune 500 aumentó del 57% al 63% en comparación con mismo periodo. El número de empresas que cotizan en bolsa en Estados Unidos casi se redujo a la mitad entre 1997 y 2013, de 6.797 a 3.485, lo que refleja la tendencia hacia la consolidación y el crecimiento del tamaño de las empresas. Las ventas de las empresas cotizantes son casi tres veces más grandes que hace 20 años. Los beneficios han aumentado en proporción directa a la concentración del mercado.

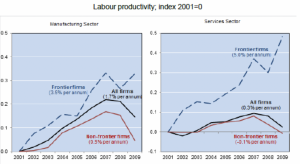

Por ser la productividad un factor de primera importancia en el desarrollo de las empresas y los países, consideramos prudente constatar lo señalado hasta ahora. En la publicación “The future of productivity”(OECD 2015 – Chapter 2. p34) se establece la clasificación de empresas que están en la frontera de productividad global que por lo general son empresas globales en el sentido de que operan en diferentes países, a menudo forman parte de las multinacionales y están interconectadas con proveedores y clientes de diferentes países a lo largo de cadenas globales de valor.

En el gráfico anterior se resume la evolución de la productividad laboral entre los años 2001 y 2009, presentando por separado a los sectores de manufactura y servicios para tres tipos de firmas: fronterizas, todas las firmas y no fronterizas[2].

Las empresas en la frontera de productividad son, en promedio, de 4 a 5 veces más productivas que las empresas no fronterizas en términos de productividad total de los factores (PTF), mientras que esta diferencia es más de diez (10) veces con respecto a la productividad laboral. Las empresas fronterizas se han vuelto relativamente más productivas a lo largo de los años 2000, expandiéndose a una tasa promedio anual del 3,5% en el sector manufacturero, en comparación con un crecimiento promedio en la productividad laboral de solo el 0,5% para las firmas no fronterizas. En el sector de servicios la brecha es aún mayor con 5% al año para las fronterizas versus -0,1% para las no fronterizas

Como uno de los objetivos del artículo es ubicar a América Latina en este contexto dominado por las supercompañías, es necesario señalar cual es el estado de la región en materia de productividad. Son numerosos los estudios (ver anexo) tanto de la academia como de organismos internacionales que identifican a la baja productividad de la región como uno de sus grandes lastres. Para calibrar el rezago de la región tomamos las cifras del “Informe Nacional de Competitividad 2017- 2018”:

- la productividad laboral de Colombia (año 2016) es inferior al promedio de América Latina.

- la productividad laboral de Chile es dos veces la de Colombia.

- la productividad laboral de Corea del Sur es 2,8 veces la de Colombia.

- la productividad laboral promedio OECD es 3,1 veces la de Colombia.

- la productividad laboral de EE.UU. es 4,3 veces la de Colombia

Siendo que la productividad laboral del promedio OECD es 3,1 veces la de Colombia, mal quedaríamos al intentar insertar este dato en el gráfico anterior donde se resume la evolución de la productividad laboral entre los años 2001 y 2009, presentando por separado a los sectores de manufactura y servicios para tres tipos de firmas: fronterizas, todas las firmas y no fronterizas, dado que quedaríamos ubicados cerca del nivel de cero crecimiento de la productividad.

La concentración de mercado[3]es un fenómeno producto del crecimiento de las supercompañías y de las compras y fusiones que realizan de competidores emergentes de su mercado. Para señalar casos concretos de concentración de mercado es oportuno conocer la opinión de Joseph E. Stiglitz (“La concentración del mercado está amenazando la economía de los Estados Unidos” 11/03/2019 – Project Syndicate.): “La evidencia del aumento del poder del mercado se puede encontrar en casi cualquier lugar. Los grandes márgenes están contribuyendo a las altas ganancias corporativas. Sector por sector, desde pequeñas cosas como comida para gatos hasta grandes empresas como telecomunicaciones, proveedores de cable, líneas aéreas y plataformas tecnológicas, algunas firmas ahora dominan el 75-90% del mercado, si no más; y el problema es aún más pronunciado a nivel de los mercados locales. A medida que el poder de mercado de los gigantes corporativos ha aumentado, también lo ha hecho su capacidad de influir en las políticas estadounidenses impulsadas por el dinero. Y a medida que el sistema se ha vuelto más manipulado a favor de los negocios, se ha vuelto mucho más difícil para los ciudadanos comunes buscar una reparación por maltrato o abuso.

Múltiples fuerzas están impulsando el aumento del poder de mercado. Uno es el crecimiento de sectores con grandes efectos de red, donde una sola empresa, como Google o Facebook, puede dominar fácilmente. Otra es la actitud prevaleciente entre los líderes empresariales, que han llegado a suponer que el poder del mercado es la única forma de garantizar beneficios duraderos. Como dijo el famoso capitalista de riesgo Peter Thiel, “la competencia es para los perdedores”.

Otra opinión la encontramos en el artículo “Google y Facebook acaparan casi todo el crecimiento en anuncios digitales”. (Fortune 26/04/2017): “Los ingresos por publicidad digital en los EE. UU. aumentaron en más de un 20% el año pasado a un récord de $ 72 mil millones, según el Interactive Advertising Bureau. Esa es la buena noticia. La mala noticia, al menos para quienes no les gustan los duopolios, es que algunas estimaciones de expertos de la industria muestran que prácticamente todo el crecimiento del gasto en publicidad digital se destinó a Google y Facebook, que ya representan más de las tres cuartas partes del mercado de publicidad digital de EE. UU.”

En su artículo de mayo 2017 “The fall of the labor share and the rise of superstar firms”David Autor et al señalan cómo ha caído la participación laboral en el PIB de los Estados Unidos, concluyen que los mercados han cambiado de tal manera que las empresas con calidad superior, costos más bajos o mayor innovación obtienen recompensas desproporcionadas en comparación con épocas anteriores. Dado que estas supercompañías tienen mayores niveles de rentabilidad, también tienden a tener una menor participación de mano de obra. A medida que las supercompañías ganan participación de mercado en una amplia gama de sectores, la participación de la mano de obra en el PIB se reduce. Otro aspecto relacionado con la mano de obra es el poder de las supercompañías para contratar los mejores recursos humanos. En entrevista realizada a Laszlo Bock, gerente de recursos humanos de Google (The Guardian, 06/04/2015), reveló que la empresa recibe anualmente alrededor de dos millones de solicitudes de trabajo, de esa cifra solo 5.000 son finalmente contratados (para el 2018 la nómina era de 80.000 empleados). Estas cifras muestran el poder de las supercompañías para contratar los mejores recursos humanos, lo que contribuye a aumenta su capacidad de innovación y en consecuencia la capacidad de aumentar la brecha tanto con la competencia de otras empresas globales como con el sistema de innovación de cada uno de los países de América Latina, donde una buena parte de sus mejores recursos humanos son empleados por las supercompañías.

Diagnóstico preliminar y conclusiones

En la medida que hemos ordenado y analizado las cifras precedentes ha venido surgiendo la pregunta de cómo encaja América Latina en un mundo dominado por supercompañías que destinan gruesas sumas de dinero a la I&D y con altos niveles de productividad, acciones que le permiten formar escenarios monopólicos o cuasi monopólicos y que por su naturaleza de empresas globales están presentes en nuestros mercados ocupando posiciones de dominio.

Considerando la abismal brecha que existe entre las supercompañías (que de acuerdo al informe del McKinsey Global Institute son 575 supercompañías que capturan el 80% del beneficio económico de un universo de 5.750 grandes empresas) y las modestas empresas y organizaciones de América Latina ¿cuál debería ser la estrategia de América Latina en ciencia, tecnología e innovación?, ¿deberíamos abrir frentes de investigación en ciencias básicas?, ¿deberíamos especializarnos en algún nicho de mercado?, ¿hasta qué punto esta realidad obliga a reorientar nuestros sistemas educativos?, ¿estamos formando los recursos humanos que se van a necesitar en el futuro inmediato?

En el informe de la OECD “Estudios de la OCDE de las políticas de innovación: Colombia” (2014, p 10 y 11) se expresa: “El equilibrio entre la educación técnica y la educación superior es problemático en gran parte de América Latina, donde generalmente el 70% del cohorte recibe educación superior y el 30% educación técnica. Esta “pirámide invertida” existe en Colombia a diferencia otros países de la OCDE donde la relación es contraria”

Si queremos disminuir la abismal brecha, ¿no deberíamos corregir la pirámide invertida ya diagnosticada por la OECD, organismo del que somos miembros?

Ante la avalancha de innovaciones que se avecina, producto de la inteligencia artificial y disciplinas conexas así como de la biotecnología debemos considerar nuestra posición dentro de la “cadena alimenticia” de la ciencia, tecnología e innovación y aceptar que somos una región con grandes carencias y muy lejos de las fronteras del conocimiento, también debemos aceptar que lo que está a nuestro alcance es la innovación incremental y la siembra de la cultura de innovación que aplicada día a día, semana a semana, podría abrirnos la puerta para un aumento de la productividad, factor que como ya mostramos ha sido uno de los grandes obstáculos en la ruta hacia el desarrollo.

Anexo: estudios sobre la productividad en América Latina

- “¿Cómo repensar el desarrollo productivo?: políticas e instituciones sólidas para la transformación económica.” BID 2014.

- “Empleos para crecer” – BID 2015

- “The Innovation Paradox – Developing-Country Capabilities and the Unrealized Promise of Technological Catch-Up” – (Xavier Cirera and William F. Maloney – 2017 / The World Bank)

- The Conference Board Total Economy Database

- “Firm innovation and productivity in Latin America and the Caribbean” – The Engine of Economic Development – Edited by Matteo Grazzi & Carlo Pietrobelli BID 2016

- “Instituciones para la productividad Hacia un mejor entorno empresarial” – CAF 2018

- “¿Cómo repensar el desarrollo productivo? – Políticas e Instituciones Sólidas para la transformación económica” – BID 2014

- “Innovation for Development and the Role of Government – A Perspective from the East Asia and Pacific Region” – World Bank 2006

- “Productivity Revisited – Shifting Paradigms in Analysis and Policy” – Ana Paula Cusolito and William F. Maloney – World Bank 2018

- “The future of productivity” (OECD 2015)

- “Perspectives on Global Development 2014 OECD – Boosting productivity to meet the middle-income challenge”

- Informe Nacional de Competitividad 2017- 2018

- “La era de la productividad – Cómo transformar las economías desde sus cimientos” – BID 2010

- “Productividad la clave del crecimiento para Colombia” – Consejo Privado de Competitividad y Universidad de los Andes – 2017

[1]El beneficio económico se calcula como el capital invertido de una empresa por la diferencia entre su rendimiento del capital invertido y su costo de capital. Por lo tanto, refleja la ganancia operativa neta de la empresa y su capital invertido neto (incluido el goodwill y el capital intangible), y el rendimiento correspondiente en relación con un costo de capital ajustado a la inflación. p7

[2]Las “firmas fronterizas” corresponden a la productividad laboral promedio de las 100 firmas más productivas a nivel mundial en cada sector de 2 dígitos en ORBIS. “Empresas no fronterizas” es el promedio de todas las demás empresas. “Todas las firmas” es el total del sector de la base de datos STAN de la OCDE.

[3]El Índice de Herfindahl e Hirschman (IHH) es una medida empleada en economía que informa sobre la concentración económica de un mercado. O, inversamente, la medida de falta de competencia en un sistema económico. Un índice elevado expresa un mercado muy concentrado y poco competitivo.